Доклад Президента Некоммерческой организации «Союз комбикормщиков» Афанасьева Валерия Андреевича на XVI Международной конференции «Безопасные и качественные комбикорма как гарантия эффективного развития отраслей животноводства» «КОМБИКОРМА – 2022»

Комбикормовая промышленность в 2021 году демонстрировала сохранение тенденций, сложившихся за последние годы. Государственная поддержка промышленности нашла отражение в Федеральной научно-технической программе развития сельского хозяйства на 2017 - 2025 годы, одной из подпрограмм которой является «Развитие производства кормов и кормовых добавок для животных».

Согласно новой Доктрине продовольственной безопасности, утвержденной Президентом РФ 21 января 2020 года, уровень самообеспечения по зерну должен составлять не менее 95%, по сахару - не менее 90%, по растительному маслу - не менее 90%, по мясу и мясопродуктам - не менее 85%, по молоку и молокопродуктам - не менее 90%, по рыбе и рыбопродуктам - не менее 85%, по картофелю - не менее 95%, по овощам и бахчевым - не менее 90%, по фруктам и ягодам - не менее 60%, по семенам основных сельхозкультур отечественной селекции - не менее 75%, по пищевой соли - не менее 85%.

Комбикормовая отрасль неразрывно связана с производством животноводческой и птицеводческой продукции. Поэтому преобладающие тенденции в этих отраслях напрямую отражаются на комбикормовой промышленности.

По данным Росстата, в 2021 году объём производства основных видов мяса (свинина, говядина, мясо птицы, баранина и козлятина) во всех категориях хозяйств России составил 11,3 млн тонн в убойном весе. Это на 0,3% или 33,7 тыс. тонн больше, чем в 2020 году. Так, в 2021 году доля птицы в общем объёме производства мяса составила 45,7%, на свинину пришлось 37,3%, говядина занимала 15,1%, а баранина и козлятина – всего лишь 1,9%. В предыдущие годы отмечался куда более ощутимый прирост показателей. При этом, производство говядины выросло на 1,1%, свинины - на 0,4%, мяса птицы - на 0,03%, прочих видов мяса - на 0,1%. Производство баранины сократилось на 0,6%. Замедление темпов прироста производства мяса обусловлено ростом цен на корма, высокой степенью насыщенности внутреннего рынка. В целом в долгосрочной перспективе расширение объемов производства мяса как в целом, так и по виду будет зависеть от реализации экспортного потенциала.

Успешное развитие животноводства невозможно без профессионального научно-обоснованного кормления, без производства полнорационных комбикормов. Качественный комбикорм – первый и главный элемент решения многих проблем животноводства, в том числе и достижения целевых показателей Госпрограммы развития сельского хозяйства, касающихся объемов производства продукции животноводства и птицеводства.

Объем производства комбикормов (по данным Росстата) за последнее десятилетие ежегодно увеличивался на 5-7 %, но за последние два года эти темпы снизились в связи с достижением в животноводстве максимальных объёмов производства.

За 2021 год по сравнению с 2020 годом объём производства комбикормов в нашей стране вырос на 3,6%. За 2 месяца 2022 года по сравнению с аналогичным периодом 2021 года объём производства комбикормов в РФ вырос на 9,1%.

Производство комбикормов в России, тонн

|

|

2020 |

2021 |

2022 |

|

январь |

2 525 167 |

2 509 525 |

2 726 237 |

|

февраль |

2 474 545 |

2 392 048 |

2 622 022 |

|

март |

2 619 926 |

2 698 553 |

|

|

апрель |

2 621 832 |

2 694 419 |

|

|

май |

2 624 369 |

2 697 385 |

|

|

июнь |

2 535 641 |

2 672 882 |

|

|

июль |

2 562 951 |

2 664 449 |

|

|

август |

2 602 892 |

2 628 912 |

|

|

сентябрь |

2 535 524 |

2 660 910 |

|

|

октябрь |

2 621 234 |

2 786 331 |

|

|

ноябрь |

2 533 029 |

2 714 727 |

|

|

декабрь |

2 579 472 |

2 830 824 |

|

|

всего |

30 836 582 |

31 950 965 |

5 348 259 |

|

Структура производства комбикормов в России |

Структура производства комбикормов в России |

|

|

|

В отечественной структуре производства комбикормов большую часть занимают корма для птиц. По информации Росстата, всего в РФ в 2021 году произвели 31, 95 млн т комбикормов, это больше, чем в 2020 году на 3,6%. Больше всего комбикормов – 15,67 млн т ( +1,9% к 2020 году) произвели для птицеводческой отрасли. 13,4 млн т комбикорма произвели для свиноводческой отрасли, это больше прошлогоднего показателя на 4,3%. Вырос объем производства корма для КРС: он достиг 2,65 млн т, это больше чем в 2020 году на 8,1%. В три раза увеличился объем производства кормов для овец и достиг показателя в 9,26 тыс. т. Производство комбикормов для лошадей сократилось на 18,7% и снизилось до показателя в 553 т. Комбикормов для аквакультуры отечественные производители изготовили чуть больше 25 тыс.т , это больше уровня 2020 года на 8,6%.

За 2021 год по сравнению с 2020 годом объём производства комбикормов для птиц в нашей стране увеличился на 1,9%. За 2 месяца 2022 года по сравнению с аналогичным периодом 2021 года объём производства комбикормов для птиц в РФ увеличился на 8,0%.

Производство комбикормов для сельхозптицы, тонн

|

|

2020 |

2021 |

2022 |

|

январь |

1 305 798 |

1 203 552 |

1 322 044 |

|

февраль |

1 241 290 |

1 172 293 |

1 243 912 |

|

март |

1 344 227 |

1 348 887 |

|

|

апрель |

1 325 242 |

1 345 566 |

|

|

май |

1 338 460 |

1 360 758 |

|

|

июнь |

1 276 910 |

1 346 035 |

|

|

июль |

1 299 770 |

1 323 741 |

|

|

август |

1 301 697 |

1 295 477 |

|

|

сентябрь |

1 245 068 |

1 295 084 |

|

|

октябрь |

1 275 993 |

1 332 562 |

|

|

ноябрь |

1 210 425 |

1 290 922 |

|

|

декабрь |

1 213 230 |

1 351 147 |

|

|

всего |

15 378 110 |

15 666 024 |

2 565 956 |

За 2021 год по сравнению с 2020 годом объём производства комбикормов для свиней в России вырос на 4,3%. За 2 месяца 2022 года по сравнению с аналогичным периодом 2021 года объём производства комбикормов для свиней в РФ вырос на 7,5%.

Производство комбикормов для свиней, тонн

|

|

2020 |

2021 |

2022 |

|

январь |

1 019 154 |

1 103 800 |

1 143 874 |

|

февраль |

1 030 206 |

1 015 819 |

1 135 578 |

|

март |

1 065 201 |

1 108 740 |

|

|

апрель |

1 061 679 |

1 105 923 |

|

|

май |

1 062 636 |

1 103 342 |

|

|

июнь |

1 051 130 |

1 086 722 |

|

|

июль |

1 050 682 |

1 098 150 |

|

|

август |

1 082 330 |

1 091 487 |

|

|

сентябрь |

1 069 622 |

1 120 430 |

|

|

октябрь |

1 121 295 |

1 199 514 |

|

|

ноябрь |

1 103 606 |

1 163 997** |

|

|

декабрь |

1 124 336 |

1 200 274 |

|

|

всего |

12 841 877 |

13 398 198 |

2 279 452 |

За 2021 год по сравнению с 2020 годом объём производства комбикормов для КРС в России вырос на 8,1%. За 2 месяца 2022 года по сравнению с аналогичным периодом 2021 года объём производства комбикормов для КРС в РФ вырос на 23,4%.

Производство комбикормов для КРС, тонн

|

|

2020 |

2021 |

2022 |

|

январь |

190 472 |

189 446 |

243 228 |

|

февраль |

192 439 |

190 260 |

225 235 |

|

март |

199 470 |

222 719 |

|

|

апрель |

221 199 |

224 172 |

|

|

май |

211 672 |

214 422 |

|

|

июнь |

192 422 |

220 600 |

|

|

июль |

197 461 |

219 474 |

|

|

август |

202 923 |

217 963 |

|

|

сентябрь |

204 364 |

225 102 |

|

|

октябрь |

209 301 |

234 940 |

|

|

ноябрь |

204 634 |

237 971 |

|

|

декабрь |

227 297 |

254 866 |

|

|

всего |

2 453 654 |

2 651 935 |

468 463 |

С учетом задач, поставленных в последних Программах по развитию сельского хозяйства, потребность в полнорационных комбикормах в России только для сельскохозяйственных организаций составит к 2025 г. ориентировочно 40,0 млн. тонн.

В комбикормовой промышленности за последние пять лет положение по вопросу производства БВМК изменчиво. Несколько лет подряд наблюдался постоянный рост объемов производства этой продукции. Однако 2017, 2018 годы демонстрировали изменение этой тенденции, но 2019-2020 годы ознаменовались возвратом к ней.

За 2021 год по сравнению с 2020 годом производство БВМК в России сократилось на 6,9%. За 2 месяца 2022 года по сравнению с аналогичным периодом 2021 года производство БВМК в России сократилось в 1,52 раза.

Производство БВМК, тонн

|

|

2020 |

2021 |

2022 |

|

январь |

13 137 |

15 996 |

10 474 |

|

февраль |

12 539 |

16 364 |

10 791 |

|

март |

14 570 |

17 449 |

|

|

апрель |

14 278 |

17 015 |

|

|

май |

13 565 |

16 608 |

|

|

июнь |

13 314 |

16 249 |

|

|

июль |

13 547 |

10 576 |

|

|

август |

13 584 |

10 807 |

|

|

сентябрь |

13 992 |

9 688 |

|

|

октябрь |

17 188 |

11 114 |

|

|

ноябрь |

18 090 |

10 784 |

|

|

декабрь |

19 315 |

12 215 |

|

|

итого |

177 119 |

164 865 |

21 265 |

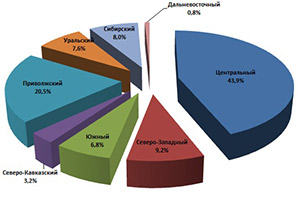

Структура производства БВМК в России по федеральным округам (по годовым данным 2020 года)

За 2021 год объём производства премиксов практически не изменился и вырос по сравнению с 2020 годом на 0,1 %. За 2 месяца 2022 года по сравнению с аналогичным периодом 2021 года производство премиксов в России выросло на 16,0% составило почти 80,0 тыс. тонн.

Производство премиксов, тонн

|

|

2020 |

2021 |

2022 |

|

январь |

36 861 |

31 935 |

40591 |

|

февраль |

42 056 |

36 995 |

39367 |

|

март |

46 130 |

45 577 |

|

|

апрель |

48 991 |

45 379 |

|

|

май |

37 339 |

38 497 |

|

|

июнь |

35 995 |

40 948 |

|

|

июль |

37 811 |

39 281 |

|

|

август |

39 598 |

39 102 |

|

|

сентябрь |

41 784 |

40 801 |

|

|

октябрь |

41 853 |

43 641 |

|

|

ноябрь |

41 694 |

43 413 |

|

|

декабрь |

48 548 |

53 549 |

|

|

итого |

498 660 |

499 118 |

79958 |

|

Структура производства премиксов в России по федеральным округам |

Структура производства премиксов в России по видам животных |

|

|

|

За 2021 год по сравнению с 2020 годом производство премиксов для птиц в России уменьшилось на 2,3 %. За 2 месяца 2022 года по сравнению с аналогичным периодом 2021 года производство премиксов для птиц в России выросло на 17,8%.

Производство премиксов для птиц, тонн

|

|

2020 |

2021 |

2022 |

|

январь |

14 519 |

10 710 |

15 802 |

|

февраль |

17 943 |

14 999 |

14 480 |

|

март |

17 313 |

18 526 |

|

|

апрель |

20 766 |

18 306 |

|

|

май |

15 394 |

15 168 |

|

|

июнь |

14 548 |

16 229 |

|

|

июль |

15 181 |

15 087 |

|

|

август |

16 358 |

15 091 |

|

|

сентябрь |

16 052 |

15 089 |

|

|

октябрь |

17 302 |

16 883 |

|

|

ноябрь |

15 669 |

17 002 |

|

|

декабрь |

18 047 |

21 325 |

|

|

итого |

199 092 |

194 415 |

30 282 |

За 2021 год по сравнению с 2020 годом производство премиксов для свиней в России снизилось на 2,2%. За 2 месяца 2022 года по сравнению с аналогичным периодом 2021 года производство премиксов для свиней в России уменьшилось на 0,2%.

Производство премиксов для свиней, тонн

|

|

2020 |

2021 |

2022 |

|

январь |

7 675 |

8 284 |

8 237 |

|

февраль |

8 447 |

8 775 |

8 783 |

|

март |

10 351 |

9 965 |

|

|

апрель |

9 881 |

9 341 |

|

|

май |

8 726 |

8 795 |

|

|

июнь |

8 777 |

9 530 |

|

|

июль |

8 667 |

8 894 |

|

|

август |

8 913 |

8 687 |

|

|

сентябрь |

9 938 |

9 214 |

|

|

октябрь |

9 953 |

9 561 |

|

|

ноябрь |

10 106 |

8 969 |

|

|

декабрь |

12 002 |

10 958 |

|

|

итого |

113 436 |

110 973 |

17 020 |

За 2021 год по сравнению с 2020 годом производство премиксов для КРС в России выросло на 2,5 %. За 2 месяца 2022 года по сравнению с аналогичным периодом 2021 года производство премиксов для КРС в РФ выросло на 27,9%.

Производство премиксов для КРС, тонн

|

|

2020 |

2021 |

2022 |

|

январь |

11 944 |

8 990 |

10 661 |

|

февраль |

12 449 |

9 397 |

12 857 |

|

март |

15 024 |

12 916 |

|

|

апрель |

14 723 |

13 398 |

|

|

май |

10 130 |

10 362 |

|

|

июнь |

9 087 |

10 836 |

|

|

июль |

9 907 |

11 069 |

|

|

август |

10 021 |

11 735 |

|

|

сентябрь |

11 976 |

12 570 |

|

|

октябрь |

10 434 |

13 156 |

|

|

ноябрь |

11 829 |

13 298 |

|

|

декабрь |

13 870 |

17 144 |

|

|

итого |

141 394 |

144 871 |

23 518 |

В 2020 году по сравнению с 2019 годом производство премиксов в денежном выражении в России выросло на 4,8%.

Производство премиксов в денежном выражении, млн рублей

|

|

2018 |

2019 |

2020 |

|

январь |

4 996,4 |

2 502,8 |

4 325,0 |

|

февраль |

4 211,2 |

4 190,8 |

4 665,6 |

|

март |

5 702,9 |

4 483,2 |

5 085,3 |

|

апрель |

5 829,8 |

4 748,9 |

5 804,8 |

|

май |

5 479,8 |

5 218,4 |

5 159,3 |

|

июнь |

4 413,7 |

4 878,4 |

4 869,5 |

|

июль |

5 168,0 |

5 151,9 |

5 387,3 |

|

август |

4 539,6 |

5 280,5 |

4 729,8 |

|

сентябрь |

4 650,3 |

5 058,9 |

5 152,0 |

|

октябрь |

6 262,2 |

5 247,7 |

5 100,6 |

|

ноябрь |

5 822,4 |

5 658,8 |

5 119,3 |

|

декабрь |

5 968,0 |

6 186,9 |

5 998,8 |

|

итого |

63 044,4 |

58 607,3 |

61 397,3 |

За 2021 год по сравнению с 2020 годом производство жмыхов в России сократилось на 4,0 %. За 2 месяца 2022 года по сравнению с аналогичным периодом 2021 года производство жмыхов в РФ выросло на 10,7%.

Производство жмыхов и остатков твердых прочих растительных жиров или масел, тонн

|

|

2020 |

2021 |

2022 |

|

январь |

870 165 |

811 271 |

894 017 |

|

февраль |

843 495 |

824 182 |

916 682 |

|

март |

883 925 |

837 077 |

|

|

апрель |

877 431 |

793 529 |

|

|

май |

874 366 |

771 623 |

|

|

июнь |

747 785 |

684 136 |

|

|

июль |

694 912 |

668 796 |

|

|

август |

567 915 |

618 805 |

|

|

сентябрь |

673 781 |

595 967 |

|

|

октябрь |

895 361 |

874 702 |

|

|

ноябрь |

906 224 |

907 732 |

|

|

декабрь |

900 413 |

961 966 |

|

|

всего |

9 735 773 |

9 349 786 |

1 810 699 |

Структура производства жмыхов в России по федеральным округам (по годовым данным 2020 года)

Неизменной тенденцией последних лет стал рост цен на комбикормовую продукцию и её компоненты.

Средняя цена на комбикорма в РФ в декабре 2021г. установилась на уровне 24,6 тыс.руб./т . С начала года цена выросла на 20,5 %. Средняя цена в феврале 2022г. установилась на уровне 25,1 тыс.руб./т - это на 20,1% больше, чем в феврале 2021 года.

Средние цены на комбикорма в России, руб./т

|

|

2020 |

2021 |

2022 |

|

январь |

16 658 |

20 437 |

24 962 |

|

февраль |

16 917 |

20 884 |

25 077 |

|

март |

17 037 |

21 474 |

|

|

апрель |

17 386 |

21 752 |

|

|

май |

18 018 |

22 214 |

|

|

июнь |

18 422 |

22 963 |

|

|

июль |

18 631 |

23 110 |

|

|

август |

18 716 |

23 285 |

|

|

сентябрь |

18 762 |

23 734 |

|

|

октябрь |

18 947 |

23 695 |

|

|

ноябрь |

19 130 |

24 101 |

|

|

декабрь |

19 903 |

24 626 |

|

В декабре 2021г. цена на комбикорма для птиц в РФ составила в среднем 26,3 тыс.руб./т. - это на 25,9 % больше, чем в декабре 2020 года.

С начала 2021 года цена выросла на 20,9 %. В феврале 2022г. цена на комбикорма для птиц в РФ составила в среднем 27,2 тыс.руб./т. - это на 22,2% больше, чем в феврале 2021 года.

Средние цены на комбикорма для сельскохозяйственной птицы в России, руб./т

|

|

2020 |

2021 |

2022 |

|

январь |

17 730 |

21 759 |

26 826 |

|

февраль |

17 895 |

22 267 |

27 213 |

|

март |

17 977 |

22 942 |

|

|

апрель |

18 399 |

23 088 |

|

|

май |

19 031 |

23 685 |

|

|

июнь |

19 534 |

24 314 |

|

|

июль |

19 549 |

24 303 |

|

|

август |

19 522 |

24 512 |

|

|

сентябрь |

19 609 |

25 095 |

|

|

октябрь |

19 648 |

24 981 |

|

|

ноябрь |

20 039 |

25 711 |

|

|

декабрь |

20 883 |

26 296 |

|

Средняя цена комбикормов для свиней в декабре 2021г. составила 23,3 тыс.руб./т - это на 20,9 % больше, чем в декабре 2020 года. С начала года цена выросла на 20,0 %. Средняя цена комбикормов для свиней в феврале 2022г. составила 23,4 тыс.руб./т - это на 19,2% больше, чем в феврале 2021 года.

Средние цены на комбикорма для свиней в России, руб./т

|

|

2020 |

2021 |

2022 |

|

январь |

15 755 |

19 415 |

23 444 |

|

февраль |

15 778 |

19 621 |

23 379 |

|

март |

16 170 |

20 152 |

|

|

апрель |

16 404 |

20 824 |

|

|

май |

17 153 |

20 805 |

|

|

июнь |

17 143 |

21 593 |

|

|

июль |

17 805 |

22 075 |

|

|

август |

18 080 |

22 189 |

|

|

сентябрь |

18 083 |

22 676 |

|

|

октябрь |

18 708 |

22 893 |

|

|

ноябрь |

18 666 |

22 871 |

|

|

декабрь |

19 266 |

23 294 |

|

Средняя цена комбикормов для КРС в декабре 2021 г. составила 19,4 тыс.руб./т. - это на 16,9 % больше, чем в декабре 2020 года. С начала года цена комбикормов для КРС выросла на 8,9%. Средняя цена комбикормов для КРС в феврале 2022г. составила 19,6 тыс.руб./т. - это на 11,7% больше, чем в феврале 2021 года.

Средние цены на комбикорма для КРС, руб./т

|

|

2020 |

2021 |

2022 |

|

январь |

13 482 |

17 820 |

19 106 |

|

февраль |

13 997 |

17 512 |

19 556 |

|

март |

13 797 |

17 879 |

|

|

апрель |

14 059 |

17 820 |

|

|

май |

14 370 |

18 936 |

|

|

июнь |

14 773 |

19 279 |

|

|

июль |

15 167 |

19 537 |

|

|

август |

15 339 |

19 410 |

|

|

сентябрь |

15 393 |

19 233 |

|

|

октябрь |

15 439 |

19 329 |

|

|

ноябрь |

15 823 |

19 072 |

|

|

декабрь |

16 593 |

19 402 |

|

Средняя цена премиксов в России в декабре 2021г. составила 194,3 тыс.руб./т. Это в 1,57 раза больше, чем в декабре 2020г. С начала года премиксы подорожали в 1,5 раза. Средняя цена премиксов в России в феврале 2022г. составила 199,7 тыс.руб./т. Это на 10,0% больше, чем в предыдущем месяце, и в 1,47 раза больше, чем в феврале 2021г.

Средние цены на премиксы, руб./т

|

|

2020 |

2021 |

2022 |

|

январь |

110 758 |

129 057 |

181 564 |

|

февраль |

111 835 |

135 445 |

199 746 |

|

март |

109 660 |

135 978 |

|

|

апрель |

118 710 |

149 396 |

|

|

май |

138 002 |

163 971 |

|

|

июнь |

135 861 |

158 170 |

|

|

июль |

142 479 |

160 317 |

|

|

август |

119 445 |

180 157 |

|

|

сентябрь |

123 300 |

187 088 |

|

|

октябрь |

121 869 |

171 368 |

|

|

ноябрь |

122 783 |

180 162 |

|

|

декабрь |

123 565 |

194 208 |

|

Средняя цена кормового белка в РФ в декабре 2021г. установилась на уровне 15,8 тыс.руб./т. Это в 1,32 раза больше, чем в декабре 2020 года. С начала года цена выросла на 24,1%. Средняя цена кормового белка в феврале 2022г. составляла 17,2 тыс.руб./т. Это в 1,29 раза больше, чем в феврале 2021 года.

Средние цены на кормовой белок в России, руб./т

|

|

2020 |

2021 |

2022 |

|

январь |

10 070 |

12 765 |

17 368 |

|

февраль |

10 721 |

13 310 |

17 217 |

|

март |

9 980 |

13 304 |

|

|

апрель |

10 525 |

14 689 |

|

|

май |

11 039 |

15 122 |

|

|

июнь |

11 026 |

15 929 |

|

|

июль |

10 965 |

16 356 |

|

|

август |

10 755 |

15 180 |

|

|

сентябрь |

11 323 |

15 889 |

|

|

октябрь |

11 511 |

15 876 |

|

|

ноябрь |

12 127 |

15 437 |

|

|

декабрь |

11 960 |

15 846 |

|

Средняя цена жмыхов в РФ в декабре 2021г. установилась на уровне 22,5 тыс.руб./т. Это на 0,7 % больше, чем в декабре 2020 года. С начала года цена снизилась на 8,3 %. Средняя цена жмыхов в феврале 2022г. установилась на уровне 26,7 тыс.руб./т. Это на 10,2% больше, чем в феврале 2021 года.

Средние цены на жмых в России, руб./т

|

|

2020 |

2021 |

2022 |

|

январь |

14 494 |

24 523 |

25 492 |

|

февраль |

14 400 |

24 265 |

26 733 |

|

март |

14 937 |

24 925 |

|

|

апрель |

15 896 |

25 624 |

|

|

май |

17 734 |

26 381 |

|

|

июнь |

18 108 |

28 343 |

|

|

июль |

17 132 |

30 023 |

|

|

август |

18 965 |

26 950 |

|

|

сентябрь |

18 300 |

27 608 |

|

|

октябрь |

18 906 |

26 683 |

|

|

ноябрь |

20 063 |

22 441 |

|

|

декабрь |

22 334 |

22 492 |

|

Белково-витаминно-минеральные концентраты в России в декабре 2021г. стоили в среднем 29,2 тыс.руб./т - это в 1,34 раза больше, чем в декабре 2020 года, но с начала 2021 года цена снизилась на 15,6 %. БВМК в России в феврале 2022г. стоили в среднем 28,0 тыс.руб./т - это на 26,1% больше, чем месяцем ранее, и на 16,5% меньше, чем в феврале 2021 года

Средние цены на БВМК в России, руб./т

|

|

2020 |

2021 |

2022 |

|

январь |

19 726 |

34 631 |

22 245 |

|

февраль |

22 635 |

33 594 |

28 040 |

|

март |

24 028 |

36 401 |

|

|

апрель |

21 489 |

28 008 |

|

|

май |

22 162 |

21 700 |

|

|

июнь |

20 972 |

31 483 |

|

|

июль |

22 351 |

26 335 |

|

|

август |

24 943 |

29 572 |

|

|

сентябрь |

28 353 |

29 903 |

|

|

октябрь |

25 432 |

30 094 |

|

|

ноябрь |

24 769 |

31 425 |

|

|

декабрь |

21 773 |

29 242 |

|

По информации аналитического агентства FEEDLOT за год цены на соевый шрот на мировом рынке увеличились более чем на 30% и продолжают расти. Причем дорожает и отечественная продукция, и импорт: по данным на вторую половину февраля 2022 года, фьючерсы на поставку в марте на Чикагской товарной бирже достигли отметки 450 долл. за тонну. В декабре прошлого года это значение не превышало 350 долл. за тонну.

Соевый шрот – один из наиболее ценных источников белка в кормопроизводстве (около 50% протеина на абсолютное сухое вещество; лизина содержится больше, чем в других видах шротов). Получают шрот в результате отжима и экстракции масла из соевых бобов. С его помощью можно эффективно восполнить недостаток белка в рационе сельскохозяйственных животных и птицы или сбалансировать белковые компоненты кормов по аминокислотному составу.

В условиях динамичного развития животноводства – прежде всего, птицеводства и свиноводства – потребление соевого шрота растет с каждым годом. Повышается его стоимость, в том числе, и из-за увеличения производства комбикормов.

По данным торговых организаций, средняя стоимость 1 тонны соевого шрота в европейской части России в начале февраля 2022 года составляла 51–53 тыс. руб., и она продолжает расти – так же, как и на мировом рынке, за два года рост составил 75%.

Удорожание продуктов переработки сои может привести к росту себестоимости продукции животноводства. И в первую очередь, в затруднительном положении окажутся свиноводческие и птицеводческие предприятия – поскольку они являются основными потребителями соевого шрота в отрасли.

По оценке FEEDLOT, в России ежегодно производят порядка 3 млн тонн соевого шрота. Потребление соевого шрота в России с 2012 года выросло на 58%. В сезоне 2021/2022 года оно оценивается в 3,6 млн тонн. Получают этот продукт несколькими путями – переработка внутреннего сырья, переработка импортного сырья, импорт готового соевого шрота.

На рынке продуктов переработки сои действуют несколько крупных компаний, лидирующие позиции занимают ГК «Содружество» и ГК «ЭФКО». Другие ведущие предприятия – МЭЗ «Давыдовские просторы», «Иркутский МЖК», группа «РусАгро», МЭЗ «Амурский», МЭЗ «Соя АНК».

В Белгородской области работает большой производственный комплекс по переработке масличных культур, который включает цех по переработке сои (до 300 тонн в сутки). Завод принадлежит ГК «ЭФКО» – одного из крупнейших производителей компонентов кормов для сельскохозяйственных животных.

В 2021 году (по оценкам FEEDLOT) экспорт соевого шрота достиг 609 тыс. тонн. Российский соевый шрот пользуется спросом за рубежом, покупателями выступают преимущественно страны Евросоюза. Именно европейский рынок – источник так называемой премии за соевый шрот, произведенный из бобов, выращенных без применения технологий ГМО. В то же время основной объем потребности в данном продукте в Европе удовлетворяется поставщиками из Южной Америки, и эти поставки включают ГМО-соевый шрот.

Значение импорта комбикормов крайне мало в сравнении с объёмами комбикормов, произведенными внутри страны. В основном импортируются комбикорма для рыб. По мнению Росрыболовства, создание отечественной комбикормовой индустрии для аквакультуры является важной задачей для развития отрасли, так как для отдельных направлений рыборазведения 90-95% рыбных кормов импортируется. Так, по итогам 2021 года объем товарной аквакультуры составил 358 тыс. тонн. При этом после принятия антисанкционных мер с 2013 по 2021 годы объемы производства лососевых выросли с 38,8 тыс. до 136,7 тыс. тонн. Ёмкость внутреннего рынка потребления форели и семги оценивается в 230-250 тыс. тонн. При этом для выращивания лососевых закупаются импортные рыбные корма в Норвегии, Дании и Финляндии, объем которых в 2021 году составил около 170 тыс. тонн. По данным Росрыболовства, объем производства отечественных кормов в России составляет около 20 тыс. тонн, однако в сложившейся обстановке компании заинтересованы в наращивании и модернизации производственных мощностей.

Если импорт комбикормов можно назвать незначительным в общей величине рынка, то экспорт комбикормов вовсе носит случайный характер.

В мире по общему экспорту кормов Россия находится в начале второго десятка стран. При этом по свекловичному жому Россия с 2012 г. выступает крупнейшим мировым экспортёром, по подсолнечному жмыху и шроту уверенно занимает второе место в мире.

Продукция отечественных предприятий практически не уступает по качеству импортной и может конкурировать на рынке.

В настоящее время Россия уже насыщена мощностями по производству премиксов, при строительстве заводов и цехов используется современное оборудование с применением зарубежных технологий. Главной проблемой является отсутствие сырья для их производства. Импорт витаминных препаратов составляет – 100%, аминокислот (лизина, треонина и трептофана) – 100%, кормовых ферментных препаратов – до 80%. При этом необходимо учитывать, что их стоимость в России на 30% и более дороже, чем в Европе, а это оказывает большое влияние на стоимость конечной продукции, так как объем витаминов в составе премиксов составляет 90% и более.

Россия – один из крупнейших в мире импортеров аминокислот и витаминов.

Основными поставщиками аминокислот в Россию являются страны Азии: Китай, Сингапур, Япония, Малайзия, Индонезия. Кроме того, ввоз осуществляется из Бразилии и некоторых государств Европы.

Общий объем ввоза аминокислот за январь-февраль 2022 года вырос на 36% по сравнению с аналогичным периодом 2021 года. Поставки метионина за тот же период увеличились на 10% по сравнению с аналогичным периодом 2021 года, поставки триптофана выросли в три раза.

В России потребление лизина выше, чем могут производить наши заводы («Завод премиксов №1» в Белгородской и «Аминосиб» в Тюменской области). Для сравнения: в 2018 году было выпущено всего 96 тыс тонн лизина в России, а китайская Ningxia Eppen Biotech произвела 416 тыс тонн лизина за этот же год. В настоящее время заводы увеличивают мощности, но дефицит лизина в стране сохраняется. Нехватка этой аминокислоты закрывалась импортной продукцией.

Крупнейшим поставщиком лизина на российские комбикормовые заводы была Индонезия, однако из-за мирового дефицита индонезийцы переключились на более платежеспособные развитые страны, в частности, США.

При этом мировой дефицит аминокислот, по мнению иностранных аналитиков, создал Китай. Именно игроки из Поднебесной доминировали на мировом рынке как поставщики лизина. Однако там в преддверии Олимпиады сокращали выбросы в атмосферу, заводы работали не в полную силу, были и есть проблемы с поставками.

На фоне ажиотажного спроса отечественные производители подняли цены на свои добавки, заявляют в агрохолдингах. В «Заводе премиксов №1» и «Аминосибе» ситуацию не комментируют, однако на сайте «Завода премиксов №1» было прикреплено письмо на имя исполнительного директора Национального кормового союза Сергея Михнюка, основную мысль которого можно выразить двумя тезисами:

- предприятие принимает все зависящие от него меры по обеспечению бесперебойной работы завода и наращиванию объемов производства;

- завод нарастил объемы производства новой формы продукта – жидкого концентрата лизина.

По состоянию на 1 апреля 2022 года Россельхознадзором зарегистрированы и допущены к обращению следующие однокомпонентные кормовые добавки - аминокислоты:

- 11 лизинсодержащих кормовых добавок (производство: Россия – 3, Китай – 5, Бразилия – 1, Индонезия – 2);

- 25 метионинсодержащих кормовых добавок (производство: Россия – 1, Китай – 5, Италия – 4, Франция – 4, Испания – 2, Малайзия – 2, Бельгия – 2, Германия – 1, Сингапур – 1, Хорватия – 1, США – 1, Япония – 1);

- 28 треонинсодержащих кормовых добавок (производство: Китай – 22, Франция – 1, США – 1, Бразилия – 1, Венгрия – 1, Словакия – 1, Индонезия – 1);

- 12 триптофансодержащих кормовых добавок (производство: Китай – 8, Франция – 1, Корея – 1, Словакия – 1, Индонезия – 1).

По данным аналитической компании FEEDLOT, к середине марта 2022 года в России основные кормовые аминокислоты выросли в цене почти в 2 раза. Так, L-лизин моногидрохлорид предлагался в диапазоне 4,5–5,5 евро/кг, L-лизин сульфат — по 3,5– 3,9 евро/кг, а метионин — 4,3–4,7 евро/кг.

Годовая динамика цен на витамины выражена в следующем: к середине марта 2022 года бетаин существенно вырос в цене и в России, и в Китае (порядка 160–180%). Следует подчеркнуть, что бетаин ввозится в Россию из Китая, Финляндии и Германии. Основной объем, почти 90%, в январе 2022 года пришел из Китая. А вот стоимость витамина А1000 за год на отечественном рынке укрепилась лишь на 6%. В январе 2022 года данный витамин в Россию ввозился только из европейских стран. Другая ситуация с витамином D3. За год цена выросла на него на 15%. В январе витамин D3 поступал только от европейских производителей, из Китая поставки отсутствовали — такая ситуация во многом связана с логистическими проблемами в Китае, вызванными относительно малыми средними размерами отправляемых партий витамина (от одной до нескольких тонн), которые довольно сложно привезти сборным транспортом (контейнер, автотранспорт), а отправлять прямым авиатранспортом — дорого. Объем импорта витамина Е в Россию в январе 2022 года снизился в годовом исчислении на 7%, контрактная цена на него выросла на 35%. А цена на рынке России за год скакнула более чем на 50% — до 15 евро/кг.

Одной из важных проблем является возрождение отечественной микробиологической промышленности по производству компонентов премиксов. В настоящее время в этой сфере есть определенные сдвиги. В некоторых регионах России открылись заводы по производству лизина. С учетом того, что производство метионина уже есть, можно ожидать, что большую часть потребности рынка кормовых аминокислот можно будет обеспечить за счет внутреннего производства.

Состояние сырьевой базы в нашей стране практически не меняется, однако она оказывает существенное влияние на качество комбикормов и себестоимость продукции.

Общие сборы зерновых в 2021 году, по данным Минсельхоза РФ, снизились, по сравнению с 2020 годом, на 10,2% до 123,0 млн тонн, в том числе 76 млн тонн пшеницы/

Если рассматривать изменения по конкретным культурам, то сократилось производство ржи, ячменя, пшеницы, овса, проса, тритикале и риса. При этом значительно выросли сборы сорго, увеличилось производство кукурузы и гречихи.

2021 год ознаменовался значительным увеличением объемов сборов зернобобовых культур, главным образом за счет гороха, ростом объемов сборов масличных культур. Совокупный объем производства масличных культур в весе после доработки вырос на 16,3% и составил 24,7 млн тонн. При этом в большей степени увеличились сборы семян масличного льна (лен-кудряш), семян горчицы, семян подсолнечника, соевых бобов и семян рапса. Соответственно в сезон 2021/2022 гг. возрастет и объем производства масел, шротов, прочих продуктов переработки масличных. На Европейской территории страны российские аграрии собрали не менее 15,54 млн тонн подсолнечника (+16,8% к 2020 году), 2,79 млн тонн рапса (+8,1% к 2020 году) и 4,76 млн тонн соевых бобов в зачетном весе (+10,7% к 2020 году). Следует отметить, что среди масличных культур в 2021 году, снизились объемы производства семян рыжика.

В 2021 году произошло частичное восстановлением объемов сборов сахарной свеклы. В 2020 году объем сборов существенно сократился (собранои 33,9 млн тонн против 54,4 млн тонн в 2019 году), что привело к падению выработки сахара, росту цен на него. В 2021 году сборы сахарной свеклы составили 38,7 млн тонн, что на 14,2% превысило значение 2020 года. Однако это существенно ниже среднегодовых за прошедшие 5 лет показателей.

В 2021 году совокупный объем производства растительных масел в РФ сократился на 10,2%. Это произошло главным образом за счет снижения показателей по подсолнечному маслу - на 13,2%. Соевого масла произвели меньше на 10,5%, льняного масла - на 9,4%. В то же время отмечается рост производства рапсового масла - на 20,4%, кукурузного масла - на 2,7%.

Таблица – Валовой сбор основных агрокультур в хозяйствах всех категорий РФ

|

Наименование агрокультуры |

Валовой сбор, млн. тонн |

||||

|

|

2017 г. |

2018 г. |

2019 г. |

2020 г. |

2021 г. |

|

Зерновые и зернобобовые культуры, всего |

134,1 |

112,9 |

121,2 |

132,9 |

123,0 |

|

в том числе: |

|

|

|

|

|

|

пшеница |

85,8 |

72,1 |

78,0 |

85,9 |

76,0 |

|

ячмень |

21,6 |

17,0 |

20,5 |

20,936 |

18,0 |

|

овес |

4,8 |

4,7 |

4,4 |

4,132 |

3,8 |

|

кукуруза на зерно |

13,5 |

11,2 |

13,9 |

13,475 |

15,2 |

|

Рожь |

2,5 |

1,9 |

1,4 |

2,374 |

1,72 |

|

Сахарная свекла |

48,2 |

41.2 |

50,8 |

32,4 |

40,0 |

|

Подсолнечник на зерно |

9,6 |

12,6 |

15,1 |

13,3 |

15,5 |

|

Соя |

3,6 |

3,9 |

4,3 |

4,283 |

4,7 |

|

Рапс |

1,5 |

2,0 |

2,1 |

2,573 |

2,74 |

Динамика объемов производства жмыхов и шротов трех масличных культур в России в 2017-2021 годах ( тыс. тонн )

|

|

2017 |

2018 |

2019 |

2020 |

2021 |

|

Подсолнечные |

4000 |

5200 |

6200 |

5500 |

6410 |

|

Соевые |

2300 |

2500 |

2700 |

2600 |

2800 |

|

Рапсовые |

410 |

500 |

500 |

600 |

630 |

|

ИТОГО: |

6710 |

8200 |

9400 |

8700 |

9840 |

Одним из важных направлений развития АПК являются разработка структуры производства зерновых и зернобобовых культур и мероприятия по производству кормовых продуктов на основе отходов пищевых отраслей АПК. В настоящее время удельный вес зерновых компонентов в общем объеме комбикормов составляет свыше 70%.

Сохраняющийся в последние годы дефицит зернобобовых культур способствует росту стоимости комбикормов, произведенных на предприятиях отрасли. При достаточном предложении фуражного зерна в стране всё острее ощущается нехватка качественных шротов, гороха, сои, рапса – источников белка растительного происхождения.

Из-за несбалансированности кормов для сельскохозяйственных животных, птицы и рыбы, как по содержанию белка, так и по аминокислотному составу, на производство животноводческой продукции в нашей стране затрачивается в 2 раза больше кормов по сравнению с нормативами развитых стран.

Получение высококачественного комбикорма предполагает, в первую очередь, наличие хорошей модели комбикорма в виде его рецепта, где указаны процентное или весовое соотношение компонентов комбикорма, в сумме своей обеспечивающее содержание в готовой продукции необходимого количества питательных и биологически активных веществ.

В условиях интенсивного ведения животноводства, проблема обеспечения его кормовым белком имеет исключительную важность.

Ввиду ограниченности ресурсов, традиционные виды белкового сырья (жмыхи и шроты, рыбная и мясокостная мука) часто не могут обеспечить комбикормовую отрасль белком. Удельная масса перечисленных компонентов в вырабатываемых отечественной промышленностью комбикормах составляет: жмыхи и шроты – 8-9 %; корма животного происхождения – 0,7-1,0 %, что является явно недостаточным.

На сегодняшний день только две культуры в мире способны полностью удовлетворить потребности современного животноводства в белке – соя и люпин. Разница заключается в том, что для американского континента с его теплым климатом больше подходит соя, а для холодных континентальных условий России – люпин. Россия эффективно наращивает собственное производство сои. За последние 10 лет урожай вырос более чем в 6 раз: с 0,7 до 4,3 млн. тонн. Важно, что в России быстро растет не только производство, но и потребление сои. Существенное влияние на специфику внутрироссийского рынка сои оказывает географический фактор, удаленность основных районов производства этой культуры от центров животноводства. В результате растет как экспорт сои (Дальний Восток), так и импорт в Россию.

Уникальность соевых кормов состоит в том, что аминокислотный профиль сои наиболее приближен к животным белкам, что делает их незаменимыми в кормлении птицы и свиней.

За последние10 лет мощности перерабатывающих сою предприятий России были увеличены в 15 раз и достигли 5,8 млн тонн в год, а производство сои за этот период выросло в 6 раз.

В настоящее время в кормлении животных применяется соевый шрот, экструдированная (экспандированная) соя, соевый жмых, концентраты и изоляты соевого белка, а также 3D-структурированные продукты. На основе сои производится «защищенный» белок для кормления коров, биологически активные добавки.

Наиболее широко в кормлении животных применяется соевый шрот, около 48% которого потребляется птицей, 26% входит в комбикорма для свиней, 21% — в корма для крупного рогатого скота.

Россия является ключевым производителем шрота без ГМО, что обеспечивает весомое преимущество в получении экологически чистых продуктов животноводства. Однако доля России в мировом объеме производства сои низкая и составляет всего около 1%.

Сегодня потребность российских животноводов и птицеводов в соевом шроте составляет порядка 5 млн тонн в год. При этом количество шрота, произведенного в России, несмотря на увеличение посевных площадей и усилий селекционеров, для нужд комбикормовой промышленности недостаточно, хотя урожай сои растет. С 2017 года по 2021 год валовой сбор сои был увеличен с 3,6 млн. тонн до 4,7 млн тонн.

Для того чтобы полностью заменить зарубежную сою российской необходимо несколько лет упорного труда. Замещение импорта ограничивает недостаток посевных площадей, климатические особенности выращивания культуры, а также некоторые другие факторы. Вероятно, помимо развития соевой отрасли требуется поиск альтернативных белковых кормов. Часть недостающего соевого шрота возможно восполнить подсолнечным, однако его количества недостаточно для полного импортозамещения.

Сегодня на российском рынке представлено более 40% импортной ГМО сои. На ее цену влияют множество факторов: не только колебания валют, но и административные барьеры. Регистрация генно-модифицированных линий сои, предпринятая Россельхознадзором, привела к резкому сокращению импорта и росту цен, что отрицательно сказалось на комбикормовой отрасли. Очевидно, что рентабельность производства кормов при этом значительно снижается.

В то время как в Россию успешно импортируется продукция с ГМО, часть жмыхов и шротов, а также рыбная мука отправляются за рубеж. По данным аналитического портала «Экспорт регионов», российский соевый шрот поставляется в Нидерланды, Германию, Польшу, Финляндию, Украину, Бельгию и Францию. Подсолнечные жмыхи и шроты — в Белоруссию, Турцию, Италию, Латвию.

Люпин для России такой же важный белковый компонент корма, как соевые бобы для США и Бразилии. Люпин – лучшая с/х культура для полей России. Белый люпин содержит 37-40% белка, практически аналогичен с аминокислотным составом сои, однако урожайность люпина (25-40ц/га) в полтора – два раза выше, чем у сои. Люпин засухоустойчив, легко адаптируется в зонах рискового земледелия, себестоимость 4-6 тыс. руб. за 1 тонну.

Себестоимость сои – 8-12 тыс. руб. за тонну, урожайность 15-25 ц/га, очень влаголюбивая культура.

Ещё одним источником белка являются растительные белковые изоляты. Эти соединения максимально близки к идеальным белкам яиц, мяса и молока, но выгодно отличаются от них низкой ценой. Они являются высокотехнологичной продукцией и производятся путем глубокой переработки растительного сырья. Сырьем для получения могут служить горох, а также соевый, подсолнечный, льняной и рапсовый шрот, экструдированная соя и мука из нее. Белковые изоляты имеют ряд преимуществ. Глубокая переработка позволяет устранить антипитательные вещества и изофлавоны, а также некоторые другие неблагоприятные для здоровья животных компоненты. Высокая концентрация белка (свыше 76%) делает белковые изоляты привлекательными для использования во многих отраслях.

Нельзя не сказать о белках из природного газа. Получение протеинов из природного газа привлекает десятки миллионов долларов инвестиций. Мировыми лидерами производства кормового белка из газа являются США (Calysta, Cargill, DuPont), Норвегия (Bioprotein A/C, Statoil) и Дания (Departament of Chemical and Biochemical Engineering, Technical University of Denmark).

В России биомасса бактерий (гаприн), содержащая большое количество белка, выращивается на природном газе метане. Технология производства гаприна уникальна, аналогичных способов переработки метана за рубежом нет. По данным аналитиков, российские производители микробиологического кормового белка БВК (кормовых дрожжей, кормовых бактерий и белкового концентрата метанового брожения) активно развивают экспортное направление сбыта своей продукции.

За 2 месяца 2022 года по сравнению с аналогичным периодом 2021 года производство кормового белка в России сократилось на 3,2%.

Производство кормового белка, тонн

|

|

2020 |

2021 |

2022 |

|

январь |

11 568 |

9 834 |

10 271 |

|

февраль |

10 101 |

10 980 |

9 873 |

|

март |

10 576 |

12 209 |

|

|

апрель |

9 565 |

11 021 |

|

|

май |

8 561 |

10 046 |

|

|

июнь |

11 566 |

12 945 |

|

|

июль |

9 171 |

8 895 |

|

|

август |

9 589 |

9 879 |

|

|

сентябрь |

10 959 |

10 977 |

|

|

октябрь |

11 248 |

12 842 |

|

|

ноябрь |

10 765 |

12 101 |

|

|

декабрь |

12 672 |

12 356 |

|

|

итого |

126 341 |

134 085 |

20 144 |

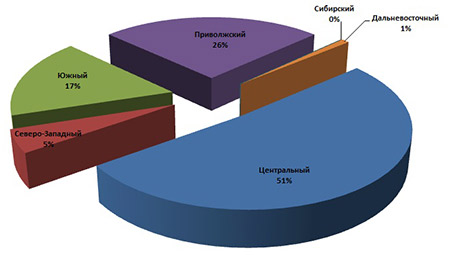

Структура производства кормового белка в России по федеральным округам (по годовым данным 2020 года)

Увеличение количества компонентов с повышенным содержанием протеина и энергии оказывает положительное влияние на повышение качества комбикормов и их себестоимость. Однако это первые шаги в данном направлении. Необходимо ежегодно увеличивать производство зернобобовых культур, кукурузы, количество предприятий по их переработке, а также увеличивать использование побочных продуктов пищевой и перерабатывающих отраслей АПК.

В современной комбикормовой промышленности России насчитывается 259 предприятий (70 % - в структуре агрохолдингов, 18 % - в структуре птицеводческих и свиноводческих хозяйств, 12 % - самостоятельные комбикормовые заводы), среди которых много новых, оснащенных дорогостоящим иностранным оборудованием, в связи с чем стоимость их продукции высока, а это, в свою очередь, ведет к повышению себестоимости животноводческой продукции. Сегодня существует острая необходимость создавать отечественное импортозамещающее оборудование и высокоэффективные технологии. Национальная продовольственная безопасность базируется на концепции самообеспечения основными видами продовольствия. Мировой опыт свидетельствует, что страна сохраняет независимость, если доля импорта к внутреннему потреблению составляет 20-25 %.

Только комбикормовые заводы, используя достижения научно-исследовательских центров и лабораторий, современные БВМК, премиксы и добавки, могут производить корма, которые обеспечивают промышленное производство мяса, молока, яиц и иных продуктов, гарантирующих продовольственную безопасность России. В этом производстве рентабельность составляет 10-12%, а для того чтобы получать 20% — необходимо постоянно совершенствоваться.

В настоящее время на рынке комбикормов продолжает расти доля агрохолдингов: актуальность и доминирование интегрированного производства определяются экономической выгодой, гарантией качества и независимостью от поставщиков. Независимые комбикормовые предприятия, наоборот, станут сокращать объемы, поскольку спрос на их продукцию будет снижаться. Их будущее — работа с кооперативами и фермерами. Рынок постепенно станет переходить к модели концентрации производства в агрохолдингах.

Общая рентабельность за 1 квартал 2021 г. составила 2,0 % . По отношению к аналогичному периоду 2020 г. увеличение показателя составило 18 %.

Общая рентабельность

|

№ |

|

Рентабельность, % |

|

|

|

п/п |

2019г |

2020г |

1кв.2021г |

Прогноз 2021г. |

|

1. |

4,5 |

3,0 |

2.0 |

2,5 |

К окончанию 2021 г. планировалось увеличить показатель общей рентабельности до 2,5 %. Однако превысить уровень показателя 2019 г. (4,5 %), по прогнозам аналитиков, не представлялось возможным.

Снижение рентабельности обусловлено доминированием роста выручки над незначительным увеличением чистой прибыли, так как в целях сдерживания роста цен на комбикормовую продукцию, выпускаемую для основных потребителей, комбикормовые заводы вынуждены были оптимизировать систему ценообразования продукции.

В текущей ситуации (санкции Евросоюза, Америки и некоторых азиатских стран против России в условиях конфликта России с Украиной) динамику рынка на ближайшее время будут определять следующие тенденции:

- рост конкуренции и консолидации рынка. По оценкам аналитиков, доля ведущих производителей комбикормов в ближайшие 3–5 лет может достигнуть 50 % (сейчас – 23 %). Доля независимых производителей при этом снизится и будет составлять около 3 %;

- подорожание сырья, из-за роста цен на зерно, на импортные добавки, используемые при производстве кормов для животных себестоимость производства комбикормов увеличится.

Снижению себестоимости кормов и недопущению скачков цен на сырье могут способствовать следующие меры:

- расширение перечня льготных краткосрочных и льготных кредитов для сельхозтоваропроизводителей и комбикормовых заводов на приобретение зерна на кормовые цели, соевого, подсолнечного, рапсового, льняного шротов и жмыхов, сухого свекловичного жома, свекловичной патоки, оболочки сои, премиксов, витаминов и аминокислот;

- введение механизмов таможенно-тарифного регулирования – квотирование экспорта зерновых во второй половине сезона и введение экспортной пошлины на пшеницу, подсолнечник, рапс и сою;

- введение запрета на экспорт соевого и подсолнечного шротов.

Независимые комбикормовые заводы, закупая сырье у сельхозпроизводителей, реализуя комбикорм сельхозпроизводителям и в личные подсобные хозяйства, не имеют статуса сельскохозяйственного предприятия и как следствие:

- не имеют льготного кредитования;

- не имеют льготного налогообложения;

- ограничены в средствах для развития производственной базы.

Комбикормовые заводы не могут сдерживать цены на комбикорм в виду высоких цен на зерновое и незерновое сырье.

Отказ сельхозпроизводителей от качественного комбикорма происходит из-за значительных дополнительных затрат на логистику, увеличивающую стоимость комбикормов.

По сложившейся ситуации полезными могут быть следующие предложения:

Первоочередные

- рассмотреть возможность получения субсидий комбикормовым заводам на возмещение части затрат за закупку сырья, необходимого для производства комбикормов;

- комбикормовым заводам либо сельхозтоваропроизводителям (в зависимости от того чей транспорт используется при перевозке комбикорма) субсидировать затраты на логистику;

Стратегические

- приравнять независимые комбикормовые заводы к статусу сельхозтоваропроизводителей.

Прогноз: какие изменения ждут сферу производства кормов в 2022 году. Продолжат расти цены на сельскохозяйственное сырье и импортируемые компоненты комбикормов. Этот процесс идет не первый год, и пока не видно предпосылок для его торможения, особенно в условиях санкций.

К тому же, в начале марта 2022 года на фоне эскалации конфликта между Россией и Украиной стремительно дорожает пшеница, кукуруза, соевый шрот, растут цены на газ и нефть. Некоторые страны начали ограничивать экспорт сырья. Все это неизбежно отразится на стоимости кормовых добавок и комбикормов в самой ближайшей перспективе.

Чтобы обеспечить дальнейшее развитие комбикормовой отрасли, необходимо увеличение как инвестиций, так и инноваций. Обнадеживающим обстоятельством в этом направлении может стать реализация Подпрограммы «Развитие производства кормов и кормовых добавок для животных», включенной в Федеральную научно-технической программу развития сельского хозяйства на 2017 - 2025 годы.